Unsere Sicht zu aktuellen Themen

Märkte

Hier finden Sie unsere Einschätzungen zum aktuellen Marktgeschehen sowie Zukunftstrends.

Finanzmärkte & Zukunftstrends

01.12.2023

Geschichte wiederholt sich - hoffentlich nicht!

Von: Marius Gero Daheim

Angesichts der seit 2022 stark gestiegenen europäischen Anleiherenditen kommen zum ersten Mal seit der Europäischen Staatsschuldenkrise wieder Zweifel an der Tragfähigkeit der öffentlichen Verschuldung auf. Im Fokus steht dabei Italien mit seiner Schuldenquote von 142% des BIP – der zweithöchsten im Euroraum – und den schwächsten Bonitätsnoten unter den fünf größten Euro-Mitgliedstaaten. Droht eine Neuauflage der europäischen Staatsschuldenkrise?

Euro-denominierte Staatsanleihen und Anleihen staatsnaher Emittenten (SSA) sind ein wichtiger Bestandteil des Liquiditätsportfolios der Gothaer Asset Management. Die Risikoprämien dieser Zinsinstrumente werden fundamental durch die Kreditqualität (letztlich also die Schuldentragfähigkeit) der emittierenden bzw. garantierenden Staaten bestimmt. Politische und/oder wirtschaftliche Veränderungen, die kurz- oder mittelfristig, positiv oder negativ die Kreditqualität beeinflussen, sind daher zentral für die Beurteilung der relativen Attraktivität dieser Zinsinstrumente. Sie stellen - neben Marktfaktoren wie der Liquidität - den zentralen Parameter unserer taktischen Anlageentscheidungen dar. Die strategischen Perspektive auf das Anlageuniversum wird außerdem flankiert durch harte Obergrenzen für die Anteile von Zinsinstrumenten der ehemaligen Krisenländer Italien (max. 5%), Spanien und Portugal (zusammen max. 7,5%) an unseren gesamten Kapitalanlagen.

Den gesamten Artikel lesen Sie hier.

02.01.2023

Was bedeutet Behavioral Finance und wozu wird sie in der Gothaer Asset Management eingesetzt?

Von: Dr. Klaus-Michael Menz

Behavioral Finance, oder verhaltensorientierte Finanzmarktforschung, wie man im deutschen Sprachraum sagen würde, ist ein interdisziplinäres Fachgebiet zwischen Wirtschaftswissenschaften, Psychologie und Soziologie, das sich mit der Erforschung der menschlichen Verhaltensweisen im Zusammenhang mit finanziellen Entscheidungen und dem Anlageverhalten auf den Finanz- und Kapitalmärkten befasst. Im Gegensatz zur traditionellen, neoklassischen Finanztheorie, die davon ausgeht, dass Menschen rational handeln und ihre Entscheidungen aufgrund von vollem Wissen und klaren, stabilen Präferenzen treffen und damit dem Leitbild des nutzenmaximierenden „Homo oeconomicus“ entsprechen, geht die Behavioral Finance davon aus, dass menschliches Verhalten durch Emotionen, Vorurteile und andere psychologische Faktoren beeinflusst wird, die das Denken und Verhalten beeinträchtigen können.

Natürlich stellt sich nun die Frage, welchen praktischen Wert diese Erkenntnisse für den Anleger und die Anlagepolitik an den Finanz- und Kapitalmärkten haben. Tatsächlich herrschte spätestens seit der bahnbrechenden Arbeit von Fama (1970) die Vorstellung vor, dass Finanzmärkte jederzeit effizient sind und alle bewertungsrelevanten Informationen sofort, vollständig und „richtig“ in den Wertpapierkursen Niederschlag finden. Eine Implikation davon wäre, dass Wertpapierkurse nicht prognostizierbar wären und Kursverläufe mehr oder minder zufällig wären. Wenn aber Kursentwicklungen zufällig wären, dann würde sich zum Beispiel auch keine fundamentale Analyse von Aktienunternehmen mehr lohnen. Würde aber kaum noch ein Anleger mehr intensive Unternehmens- und Bilanzanalyse betreiben, wäre auch nicht mehr sichergestellt, dass sich die Wertpapierkurse effizient entwickeln. Das Konzept effizienter Märkte wirkt nicht widerspruchsfrei.

Die verhaltensorientierte Finanzmarktforschung hat mit ihren vielen Beiträgen dazu beigetragen, sogenannte "Finanzmarkt-Anomalien" zu identifizieren, die sich als Abweichungen von den Annahmen der klassischen, rationalen Finanztheorie einstufen lassen und somit die Gültigkeit der Effizienzmarkthypothese erheblich in Frage stellen (siehe Überblick bei Shleifer, 2000). So hat unter anderem Nobelpreisträger Robert Shiller nachgewiesen, dass sich Aktienkurse tatsächlich stärker bewegen, als es fundamentale, rationale Bewertungseinflüsse erwarten lassen. Fisher Black (1986) prägte den Begriff des "Noise"-Tradings, also des Wertpapierhandels von Anlegern ohne fundamentale Auslöser. Ein anderes Finanzmarktphänomen ist die sogenannte Überreaktion (im Englischen bekannt als „Overreaction“). Hinter dem Effekt verbirgt sich eine langfristig erzielbare Über- oder Unterrendite mit Aktienportfolios oder einzelnen Wertpapieren, die sich in der Historie unter- oder überdurchschnittlich entwickelt haben. Auch diese Beobachtungen widersprechen der These vom effizienten Markt, denn historische Informationen dürften sich demnach nicht für profitable Investmentstrategien in der Zukunft ausnutzen lassen. Ein ähnlich gelagerter Effekt ist die Unterreaktion (auf historische Informationen), die auch als Momentum-Anomalie bekannt ist. Diese empirische Beobachtung beschreibt einen mittelfristig anhaltenden Performancetrend, der eine positive Autokorrelation der Renditen und damit eine Prognostizierbarkeit von Kursentwicklungen impliziert. Dieses Kapitalmarkt-Phänomen wurde im Zusammenhang mit unterschiedlichen Ereignissen dokumentiert: unter anderen nach höheren und niedrigen Dividenden- und Gewinnankündigungen, nach Ankündigen von Aktien-Splits, nach Aktienrückkaufen und nach Firmenabspaltungen (siehe Hirshleifer, 2001). Der sogenannte „Size“-Effekt tritt hingegen auf, wenn kleine Aktien-Unternehmen mit geringer Marktkapitalisierung risikoadjustierte Überrenditen erzielen, die nicht mit anderen fundamentalen Faktoren erklärt werden können als durch ihre Größe. Diese Anomalie wurde bereits erstmals im Jahre 1981 durch Banz dokumentiert.

Neben den genannten Finanzmarkt-Anomalien hat die verhaltensorientierte Kapitalmarktforschung noch viele weitere Auffälligkeiten dokumentiert, u.a. zu wiederkehrenden, prognostizierbaren saisonalen Rendite-Mustern (z.B. Januar-Effekt, Wochenend-Effekt). Darüber hinaus liefert sie zu den empirischen Belegen auch theoretische Erklärungen für diese Anomalien. Eines der wichtigsten Konzepte der Behavioral Finance ist dabei das Konzept der kognitiven Verzerrungen („behavioral biases“) oder auch systematische Urteilsfehler, die das menschliche Verhalten im Zusammenhang mit finanziellen Entscheidungen beeinflussen. Diese kognitiven Verzerrungen und Heuristiken können sich auf verschiedene Aspekte des Denkens und Verhaltens auswirken, einschließlich der Art und Weise, wie Menschen Informationen verarbeiten, ihre Risikobereitschaft einschätzen und ihre finanziellen Ziele setzen.

Einige Beispiele für psychologische Verzerrungen und Heuristiken, die in der Behavioral Finance aufgedeckt und untersucht werden, sind:

- Anchoring: Die sogenannte Verankerungsheuristik tritt auf, wenn Menschen sich an einem ersten Eindruck oder einem völlig beliebigen Ausgangswert orientieren und ihre weitere Einschätzung danach ausrichten, anstatt sich auf alle relevanten Informationen zu stützen.

- Verlustaversion: Diese kognitive Verzerrung tritt auf, wenn Menschen es eher vermeiden, Verluste zu realisieren, was dazu führen kann, dass sie risikoaverse Entscheidungen treffen. Kleine Gewinne (und kleinste Verluste) werden realisiert, während (große) Verluste hingegen „laufengelassen“ werden.*

- Hindsight Bias: Der systematische Rückschaufehler besagt, dass im Nachhinein historische Entwicklungen als so plausibel empfunden werden, als ob man sie hätte vorhersehen können. Was man aber in der Regel nicht hat. Das stärkt das Selbstbewusstsein, führt aber zur falschen Reflektion getroffener Anlageentscheidungen.

In der Gothaer Asset Management fließen die neuen Erkenntnisse der Behavioral Finance-Forschung in den Investmentprozess ein, wobei prozessuale und organisatorische Maßnahmen implementiert wurden, um negative Effekte durch kognitive Verzerrungen und systematische Urteilsfehler auf die Anlageperformance zu mitigieren oder zu verhindern:

Dem Anchoring wird entgegengewirkt, indem im Anlageprozess der Gothaer alternative Einschätzungen berücksichtigt werden und bei Prognosen möglichst andere Vorhersagen zunächst ignoriert werden, um das eigene Urteil nicht „zu verankern“. Zudem werden möglichst „harte“, fundamentale Bewertungsmodelle eingesetzt, statt nur auf „weiches“ Sentiment zu setzen. Gegen das Problem der Verlustaversion helfen im Portfolio-Management liquider Wertpapiere konsequente Anlagedisziplin über die Festsetzung vordefinierter Kursziele und die Definition von Risikobudgets, die bei Erreichen automatisch eine Handlung auslösen. Auch die Implementierung eines Limitsystems wirkt dieser Problematik teilweise entgegen. Der systematische Rückschaufehler oder Hindsight Bias führt dazu, dass eigene Anlageurteile falsch reflektiert sowie Prognose- bzw. Entscheidungsfehler wiederholt werden. In der Portfolio-Management-Praxis werden daher Dokumentationen der wesentlichen Entscheidungen und Prognosen angefertigt und intern abgelegt: Die nachträgliche Analyse von Zeitpunkt der Entscheidung, des jeweiligen Datenkranzes und der historischen Interpretation erlauben eine Fehleranalyse und Lerneffekte für zukünftige Entscheidungen.

Die Behavioral Finance bietet auch Einsichten in die Art und Weise, wie Gruppendynamik und soziale Einflüsse das finanzielle Verhalten von Individuen beeinflussen können. Zum Beispiel wurde eine Herdenmentalität nachgewiesen, wonach Anleger dazu neigen, die gleichen Investment-Entscheidungen zu treffen, die andere Investoren bereits vor ihnen getroffen haben. Gerade Entscheidungen von Gruppen sind oft noch in stärkerem Maße von psychologischen und sozialen Verzerrungen tangiert als bei Einzelpersonen. Daher werden in bestimmten Investmentprozessen der Gothaer Asset Management geheime Abstimmungen und Prognosen abgegeben, die dann von einem Moderator aggregiert werden. Idealerweise wird ein „Teufels Advokat“ eingesetzt, der die jeweiligen Urteile individuell mit Pro und Contra vorstellt und kritisch hinterfragt. Damit wird verhindert, dass Einzelne die Gruppenentscheidungen dominieren und andere sich erst gar nicht zu Wort melden.

Insgesamt hat die Behavioral Finance dazu beigetragen, das Verständnis der menschlichen Entscheidungsfindung auf den Finanzmärkten zu verbessern und hat zu einer Reihe von praktischen Anwendungen geführt, wie zum Beispiel der Entwicklung von Anlagestrategien, die auf die Verzerrungen von Investoren reagieren, oder der Verbesserung von Finanzdienstleistungen, indem man auf die spezifischen Bedürfnisse und Vorlieben von Kunden eingeht sowie der Optimierung bei der prozessual-organisatorischen Strukturierung von Investmententscheidungen, wie oben für die Gothaer Asset Management beschrieben.

Die Behavioral Finance ist jedoch auch Gegenstand von Kritik gewesen, da einige der Ergebnisse der Forschung als widersprüchlich oder schwer zu replizieren angesehen werden. Zudem gibt es auch die Frage, ob die Behavioral Finance tatsächlich in der Lage ist, die komplexen Dynamiken von Finanzmärkten vollständig zu erklären. In der Gothaer verfolgen wir daher auch weiterhin neuere wissenschaftliche Erkenntnisse, die uns helfen, das zunehmend komplexere Marktumfeld im Interesse unserer Anleger besser verstehen und managen zu können.

*Die bahnbrechende „Prospect Theory“ der beiden Psychologen Kahnemann und Tversky (1979), die diese Erkenntnisse produzierte, gilt als realistischere Erwartungsnutzentheorie als die traditionell-neoklassische mit der heroischen Annahme des perfekten Homo oeconomicus. Kahnemann erhielt für seine Forschungen 2002 den Nobelpreis für Wirtschaftswissenschaften. Tversky verstarb bereits 1996.

Literatur:

Banz, R., (1981), The Relationship Between Return and Market Value of Common Stock, Journal of Financial Economics 9, S. 3-18.

Black, F. (1986), Noise, in: The Journal of Finance, 41, S. 529-543

Fama, E. (1970): Efficient Capital Markets. A Review of Theory and Empirical Work, In: The Journal of Finance. 25, S. 383–417;

Hirshleifer, D., 2001, Investor Psychology and Asset Pricing, Journal of Finance 56, S. 1533-1597.

Kahneman, D. und A. Tversky, 1979, Prospect Theory: An Analysis of Decision under Risk, Econometrica 47, S. 263-291.

Shleifer, A., (2000), Inefficient Markets, Oxford University Press: Oxford.1

Hinweis

Dieses Dokument ist kein vertraglich bindendes Dokument, sondern wurde von der Gothaer Asset Management AG ausschließlich zu allgemeinen Informationszwecken erstellt. Die enthaltenen Informationen sind allgemein und unverbindlich und stellen keine Handlungsempfehlung oder Finanzanalyse dar. Die Angaben ersetzen weder die individuelle Anlageberatung durch eine Bank/einen Vertriebspartner noch den fachkundigen steuerlichen oder rechtlichen Rat. In dieser Publikation enthaltene Meinungen, Prognosen, Angaben und Analysen geben die aktuellen Einschätzungen und Erwartungen der Gothaer Asset Management AG hinsichtlich der Markt- und Branchenentwicklung wieder, die ohne vorherige Ankündigung geändert werden können. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Richtigkeit und Vollständigkeit der in dieser Publikation enthaltenen Informationen. Stand aller Informationen, Darstellungen und Erläuterungen ist der 02.01.2023 soweit nicht anders angegeben.Eine Zusammenfassung der Anlegerrechte in deutscher Sprache ist auf www.goam.de/beschwerdemanagement zu finden.

Herausgegeben von Gothaer Asset Management AG, Arnoldiplatz 1, 50969 Köln, Germany, HRB 55099

02.01.2023

Natur, Kapital und Naturkapital – Warum, wer und wieviel?

Von: Dr. Klaus-Michael Menz

Vor wenigen Wochen gingen zwei bedeutsame internationale Konferenzen der Vereinten Nationen zum Klimawandel und zur Artenvielfalt zu Ende, die zu teilweise bahnbrechenden Ergebnissen führten.

Die 27. Klimakonferenz der Vereinten Nationen (United Nations; UN) fand im vergangenen November im ägyptischen Tourismuszentrum Scharm asch-Schaich am Roten Meer statt. An dieser Konferenz, die in der internationalen Presse meist mit dem Kürzel COP27 in den Schlagzeilen war, nahmen mehr als 20.000 Delegierte aus über 190 Staaten teil. Dabei steht COP27 für „ 27th Conference of the Parties“, also der 27. Tagung der Vertragsstaaten der UN-Klimarahmenkonvention. Angesichts des fortscheitenden Klimawandels sprach der Generalsekretär der Vereinten Nationen, António Guterres, in seiner Rede in sehr drastischen Worten aus, was Wissenschaftler schon seit langer Zeit als Warnung aussenden: „Die Menschheit setze ihr Überleben auf Spiel, wenn sie nicht mehr Klimaschutz betreibe. Die Menschheit befinde sich auf dem Highway zur Klimahölle, habe aber den Fuß immer noch auf dem Gaspedal“. Tatsächlich zeigten diese und andere Warnungen teilweise Wirkung, denn in einer historisch zu nennenden Erklärung übernahmen die reicheren Industriestaaten erstmals Mitverantwortung für die steigenden Erdtemperaturen, die in den Entwicklungsländern zu verstärkten Schäden durch den menschgemachten Klimawandel führten und in Zukunft verstärkt führen werden. Die Industriestaaten werden deshalb einen Fonds auflegen und finanzieren, der die Entwicklungsländer für diese Schäden kompensieren soll und ihnen bei der Finanzierung des Kampfes gegen den Klimawandel helfen soll.

Im Dezember 2022 folgte dieser historischen UN-Klimatagung ein nicht weniger wichtiges Ereignis, nämlich die 15. Konferenz der Vertragsstaaten der UN-Konvention zur biologischen Diversität in der kanadischen Metropole Montreal, die im Englischen auch als COP15 abgekürzt wird (15th Conference of the Parties to the UN Convention on Biological Diversity). Die große Gefahr eines zunehmenden Aussterbens von Pflanzen und Tierarten weltweit veranlassten über 190 Nationen dazu, sich auf den Schutz und Wiederherstellung von mindestens 30% der globalen Land- und Wasserflächen bis zum Jahre 2030 zu verständigen. Ähnlich wie bei der UN-Klimakonferenz, verpflichteten sich die reicheren Industrieländer dazu, bis 2030 jährlich rund 20-30 Milliarden Dollar an ärmere Entwicklungsländer durch einen neuen Biodiversitätsfonds zu zahlen, um ihrer Mitverantwortung für die Erderwärmung gerecht zu werden und den armen Staaten, in denen der Klimawandel mit deren Begleiterscheinungen noch viel dramatischer spürbar wird, einen finanziellen Spielraum bei der Bekämpfung des fortschreitenden Verlust an biologischer Vielfalt zu ermöglichen. Darüber hinaus wurde mit COP15 ein umfassender Maßnahmenkatalog verabschiedet (siehe CBD, 2022). Kanadas Umweltminister Steven Guilbeault als Gastgeber der Konferenz verglich die getroffene Vereinbarung mit dem historischen Meilenstein des Pariser Klimaschutzabkommens aus dem Jahre 2015, in dem sich die Länder verpflichteten, den globalen Temperaturanstieg im Vergleich zur vorindustriellen Basis auf unter 2 Grad Celsius und idealerweise näher bis 1,5 C zu begrenzen.

Den Reigen bahnbrechender Abkommen komplettierte die Europäische Union vor wenigen Wochen, als sich das EU-Parlament und die EU-Mitgliedstaaten darauf einigten, verbindliche Regeln für Unternehmen festzulegen, die Palmöl, Rindfleisch, Holz, Kaffee, Kakao, Kautschuk und Soja importieren und verkaufen, um sicherzustellen, dass diese Produkte nicht von Ländereien und Böden stammen, die vorher Opfer von großflächiger Abholzung von natürlichen Wäldern waren.

Alle drei multilateralen Vereinbarungen ist letztlich die ultimative Erkenntnis gemeinsam, dass die Natur das größte kollektive Gut ist, mit der die Menschheit im Zeitalter des Anthropozäns* zu verschwenderisch und leider auch zu zerstörerisch umgeht. Dabei gehen Schätzungen davon aus, dass rund 50% der globalen Wirtschaftsleistung gemessen am Bruttoinlandsprodukt mittel- oder unmittelbar von der Natur abhängen (siehe World Economic Forum und PwC, 2020). Die Natur repräsentiert somit ein immenses Kapital.**

Um dieses verlorenes Naturkapital wiederherzustellen und bestehendes für zukünftige Generationen zu schützen, werden in den nächsten Jahren auch viele Milliarden an privaten Investitionsgeldern erforderlich sein. So werden nach jüngsten Schätzungen der Naturschutzorganisation The Nature Conservancy in Zusammenarbeit mit dem Paulson Institute und dem Cornell Atkinson Center for Sustainability (2021) jährlich global zusätzlich zwischen 598-824 Mrd. USD benötigt, um allein dem Verlust biologischer Diversität entgegenzuwirken. Auch wenn große Teil dieser Mittel demnach allein durch staatliche Maßnahmen (z.B. durch Abbau schädlicher Subventionen und Anreize) generiert werden können, werden zusätzliche private Investitionen in Naturkapital zwingend erforderlich sein.

Naturkapitalinvestitionen sollen auf die Erhaltung und Wiederherstellung natürlicher Ressourcen wie Wälder, natürliche Böden, Feuchtgebiete, Moore und anderer Ökosysteme abzielen. Diese Investitionen können auf verschiedene Weise getätigt werden, einschließlich Direktinvestitionen in Naturkapitalanlagen (z.B. durch den Erwerb von Wäldern oder landwirtschaftlicher Nutzflächen), Investitionen in Unternehmen, die auf Naturkapitalmanagement spezialisiert sind, oder Investitionen in spezialisierten Fonds, die sich auf die Investition in Naturkapital konzentrieren.

Investitionen in Naturkapital können ein breites Spektrum positiver Auswirkungen haben, und zwar von gesteigerter Wirtschaftstätigkeit in den jeweiligen Investitionsregionen bis hin zu einer verbesserten Umweltgesundheit. Diese Investitionen können vor Ort Arbeitsplätze schaffen und die lokale Wirtschaft ankurbeln, während sie insbesondere dazu beitragen, natürliche Ressourcen zu schützen und wiederherzustellen. Sie können vor allem dabei helfen, die Auswirkungen des Klimawandels zu verringern, indem sie Ökosysteme erhalten und wiederherstellen, was auch dazu beitragen kann, die Auswirkungen extremer Wetterereignisse abzumildern. Darüber hinaus können Investitionen in Naturkapital dazu beitragen, die Wasserqualität zu verbessern, die ländliche Bodenerosion zu verringern und die biologische Artenvielfalt zu schützen. Schließlich können diese Investitionen dazu beitragen, eine widerstandsfähigere und nachhaltigere Gesellschaft zu schaffen, indem sie den Zugang zu sauberer Luft, Wasser und Nahrung ermöglichen. Insbesondere das Thema Nahrung ist im Zusammenhang mit Naturkapitalinvestitionen von essentieller Bedeutung. Denn eine der größten globalen Herausforderungen, neben der Bremsung des Klimawandels und des Verlusts der Biodiversität, ist die Bekämpfung des Hungers*** weltweit. Dabei steht die Landwirtschaft nach Schätzungen der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen vor der immensen Herausforderung, die Produktion gegenüber 2005 um 60–100% steigern zu müssen, um eine wachsende Weltbevölkerung bis 2050 zu ernähren zu können (Alexandratos und Bruinsma, 2012). Gleichzeitig gilt die moderne, intensive Landwirtschaft auch als eine Hauptquelle für negative Auswirkungen auf unsere Natur. Beispielsweise wird die Lebensmittelproduktion mit bis zu 30% der globalen Treibhausgasemissionen und 70% des Süßwasserverbrauchs in Verbindung gebracht, und die Landwirtschaft gilt auch als Hauptursache für das Artensterben (Willett et al., 2019). Eine umweltschonendere, nachhaltige Landwirtschaft ist also zwingend für die die Erreichung der Nachhaltigkeitsziele erforderlich und wird zudem zusätzlich massive Naturkapitalinvestitionen in mehrstelliger Milliardenhöhe erfordern (Donckt und Chan, 2019).

Neben den genannten messbaren Vorteilen für die Umwelt und Gesellschaft können Investitionen in Naturkapital für die Anleger auch attraktive finanzielle Renditen erwirtschaften. Beispielsweise können Anlagen in Wälder durch Holzernten, Kohlenstoffbindung (CO2-Absorption, die sogenannte "Carbon Credits" erzeugen) und andere Ökosystemdienstleistungen finanzielle Erträge erzielen. Bei Anlagen in die Landwirtschaft können Investoren neben den typischen Einnahmen aus der agrikulturellen Bewirtschaftung (regelmäßige Ernteerträge) auch von einer Verbesserung von Umwelt-Aspekten wie Biodiversität, CO2-Bindung in den Böden und Wasserqualität profitieren. Hierdurch kann nämlich eine zusätzliche Wertschöpfung, insbesondere durch die Steigerung von Bodenwerten und die Zertifizierung und Monetarisierung von CO2-Bindung, erzielt werden. Schließlich können Investitionen in die Regeneration von Feuchtgebieten und Moore durch Wasserfilterung, Hochwasserschutz und andere Dienstleistungen fallweise Erträge generieren.

Investitionen in Naturkapital haben neben dem positiven Beitrag zu den genannten globalen Nachhaltigkeitsinitiativen auch den Vorteil, dass Anleger ihre Investment-Portfolios in relativ neue Anlageklassen diversifizieren können, die mit traditionellen Wertpapieren und liquiden Finanzinstrumenten nur geringfügig korreliert sind. Zudem können Investments in Naturkapitalien offenbar auch den Anleger besser gegenüber der Geldentwertung durch die Inflation schützen (siehe Manulife, 2022). Anlagen in Naturkapital erfüllen in der Regel auch die strengen Anforderungen an ein sogenanntes „Impact Investment“, welches gemäß der Definition des Global Impact Investing Network (GIIN, 2019) Investitionen charakterisiert, die mit der Absicht getätigt werden, neben einer finanziellen Rendite auch positive, messbare soziale und ökologische Auswirkungen zu erzielen.

Angesichts der immensen Bedeutung von Naturkapital zur Begegnung der diskutierten globalen Herausforderungen und der überzeugenden Anlagevorteile für Investoren, darf allerdings nicht verschwiegen werden, dass Investitionen in Naturkapital mit etlichen Risiken und praktischen Problemen verbunden sind.Investitionen in Naturkapital können nämlich schwierig zu bewerten und genau zu messen sein. Es mangelt immer noch an geeigneten Methodologien, Bewertungsansätzen und vor allem an detaillierten historischen Daten (Cojoianu et al., 2015). Investitionen in Naturkapital können riskant sein, da sie den „Launen“ von Natur, der Umwelt und des Klimawandels unterliegen. Investitionen in Naturkapital können teuer sein und erfordern erhebliche Vorabinvestitionen, bis sie oft erst nach vielen Jahren erste Erträge abwerfen. Zudem bieten Investitionen in Naturkapital möglicherweise nicht die gleichen Renditen wie traditionelle Kapitalanlagen. Tatsächlich gibt es sogar die vermehrt die Ansicht, dass es wirksames, „echtes“ „Impact Investing“ nur geben kann, wenn der Investoren bereit sind, zugunsten positiver sozialer und ökologischer Auswirkungen explizit auf Rendite zu verzichten (Born und Brest, 2013).**** Anleger sollten sich also darüber im Klaren sein, dass Investitionen in Naturkapital riskant sein können und sorgfältige Recherchen und Due Diligence erfordern. Darüber hinaus können Investitionen in Naturkapital regulatorischen und gesetzlichen Beschränkungen unterliegen, die sich auf die potenziellen Renditen auswirken können.

Und dennoch: Der fortschreitende Klimawandel und der Verlust an Biodiversität erfordern kollektives Handeln. Und zwar jetzt. Nicht erst irgendwann, wenn ausreichend Erfahrungen und Daten über Investitionen in Naturkapitalien vorliegen. Doch dazu passt das Motto der Gothaer: „Zukunft wird aus Mut gemacht“. Deshalb wird die Gothaer auch verstärkt in Naturkapital investieren. Die erste Zusage für ein solches Investment im dreistelligen Millionen-Bereich wurde bereits im Dezember 2022 abgegeben. In Zusammenarbeit mit Climate Asset Management, dem Joint Venture zwischen HSBC Asset Management und Pollination, investieren wir in nachhaltige Investments, sogenannte Impact Investments, die einen positiven Nachhaltigkeitsbeitrag leisten. Dabei stehen die CO2-Reduktion und die Steigerung der Biodiversität im Fokus. Mit der Umwandlung von Flächen in nachhaltige Land- und Forstwirtschaft, gehen wir den ersten Schritt und reduzieren nicht nur vorhandene CO2-Emissionen, sondern schaffen einen positiven Beitrag zur Biodiversität durch neue oder aufbereitete Flächen“, so Christof Kessler, Vorstandssprecher der Gothaer Asset Management AG.

*Der Begriff stammt von dem Nobelpreisträger in Chemie, Paul Crutzen (2002), und charakterisiert das Zeitalter seit dem Beginn der industriellen Revolution, in dem der Mensch zu einem der wichtigsten Einflussfaktoren auf die biologischen, geologischen und atmosphärischen Prozesse auf der Erde geworden ist.

**In den modernen Wachstums- und Konjunkturtheorien spielt der Faktor Natur allerdings bislang nahezu keine Rolle. Dort sind die Treiber und Faktoren der wirtschaftlichen Entwicklung vor allem Geldkapital für private und staatliche Investitionen, Humankapital in Form der menschlichen Arbeitsleistung und der technische Fortschritt. Nobelpreisträger William D. Nordhaus war einer der ersten Ökonomen, der Umweltfaktoren in die ökonomische Analyse intergierte und die Einführung von CO2-Preisen thematisierte.

***Die Bekämpfung des Hungers („Zero Hunger“) ist eines der prioritären Ziele der Nachhaltigkeitsagenda der Vereinten Nationen, die aus 17 verschiedenen Zielen und 169 verschieden Zielvorgaben besteht. (siehe https://sdgs.un.org/)

****Im angelsächsischen Sprachraum hat sich dafür der Begriff „Concessionary Investment“ eingebürgert und definiert einen Investmentertrag unterhalb der vergleichbaren Marktrendite.

Literatur:

Alexandratos, N. und Bruinsma, J., (2012), World agriculture towards 2030/2050: The 2012 revision (No. 12-03), ESA Working Paper. Food and Agriculture Organization of the United Nations, Rome.

Born, K. und Brest, P. (2013), Unpacking the Impact in Impact Investing, Stanford Social Innovation Review. https://doi.org/10.48558/7X1Y-MF25

CBD (2022), COP15: Nations Adopt Four Goals, 23 Targets for 2030 In Landmark UN Biodiversity Agreement, Press Release. https://www.cbd.int/article/cop15-cbd-press-release-final-19dec2022

Cojoianu, T.F., Hoepner, A.G.F., Rajagopalan, R.D., Borth, D.S., (2015), Towards including natural resource risks in cost of capital: State of play and the way forward. Natural Capital Declaration, Oxford.

Crutzen, Paul (2002), Geology of mankind, Nature 415, 23. https://doi.org/10.1038/415023a

Donckt, M. und Chan, P., (2019), The new FAO global database on agriculture investment and capital stock (No. 19–16), FAO Statistics Working Paper. Food and Agriculture Organization of the United Nations, Rome.

Global Impact Investing Network (GIIN, 2019), What You Need to Know about Impact Investing, https://thegiin.org/impact-investing/need-to-know/#what-is-impact-investing.

Manulife Investment Management (2022), Navigating rising inflation and interest rates with agricultural investments, April 13, Report.

The Nature Conservancy, Paulson Institute und Cornell Atkinson Center for Sustainability (2021), “Financing Nature: Closing the Global Biodiversity Financing Gap”, Joint Report.

Willet, et al, (2019), Food in the Anthropocene: the EAT–Lancet Commission on healthy diets from sustainable food systems. Lancet 393 (10170), 447–492. https://doi.org/10.1016/S0140-6736(18)31788-4.

World Economic Forum und PwC, (2020), Nature Risk Rising: Why the Crisis Engulfing Nature Matters for Business and the Economy, Joint Report.

Hinweis

Dieses Dokument ist kein vertraglich bindendes Dokument, sondern wurde von der Gothaer Asset Management AG ausschließlich zu allgemeinen Informationszwecken erstellt. Die enthaltenen Informationen sind allgemein und unverbindlich und stellen keine Handlungsempfehlung oder Finanzanalyse dar. Die Angaben ersetzen weder die individuelle Anlageberatung durch eine Bank/einen Vertriebspartner noch den fachkundigen steuerlichen oder rechtlichen Rat. In dieser Publikation enthaltene Meinungen, Prognosen, Angaben und Analysen geben die aktuellen Einschätzungen und Erwartungen der Gothaer Asset Management AG hinsichtlich der Markt- und Branchenentwicklung wieder, die ohne vorherige Ankündigung geändert werden können. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Richtigkeit und Vollständigkeit der in dieser Publikation enthaltenen Informationen. Stand aller Informationen, Darstellungen und Erläuterungen ist der 02.01.2023 soweit nicht anders angegeben.Eine Zusammenfassung der Anlegerrechte in deutscher Sprache ist auf www.goam.de/beschwerdemanagement zu finden.

Herausgegeben von Gothaer Asset Management AG, Arnoldiplatz 1, 50969 Köln, Germany, HRB 55099

30.12.2022

US Munis mit Performancepotenzial 2023

Von: Marius Gero Daheim

Steuerpflichtige US Kommunalobligationen (Taxable Municipals, kurz „Munis“) sind bereits seit vielen Jahren ein wichtiger Baustein in der Kapitalanlagestrategie der Gothaer Asset Management AG (GoAM). Als Anlageklasse im US-Zinsuniversum vereinen Munis die Vorteile guter Bonität, langer Laufzeiten (besonders wichtig für Lebensversicherungen), einer relativ stabilen Kurs- bzw. Spreadentwicklung sowie einer attraktiven Verzinsung (verglichen mit US-Unternehmensanleihen) - bei insgesamt guter Marktliquidität. Die GoAM hält einen substanziellen Anteil Ihrer Zinsanlagen in dieser Assetklasse - verteilt auf drei externe, Risikokapital-optimierte Mandate mit unterschiedlichen Investmentstilen, wobei das Währungsrisiko jeweils abgesichert wird.

Munis haben im Zeitraum 2011 bis 2022 einen jährlichen Gesamtertrag von durchschnittlich 2,3% erbracht. Zum Vergleich: US Investment Grade-Unternehmensanleihen lieferten im gleichen Zeitraum nur 1,5% Gesamtertrag ab. Vor dem Hintergrund des seit 2021 weltweit erfolgten Inflationsschubes und des dadurch ausgelösten Zinsschocks haben Fixed Income Assets insgesamt im abgelaufenen Jahr sehr schlecht abgeschnitten. Munis erlitten vor allem wegen der extrem langen durchschnittlichen Restlaufzeit von ca. 12 Jahren in 2022 einen überproportionalen Verlust von -19%. Spiegelbildlich könnte 2023 aber ein ertragsstarkes Jahr für diese Assetklasse werden, falls sich in den USA Konjunktur, Geldpolitik und Finanzmärkte gemäß dem folgenden, vielerorts erwarteten Szenario entwickeln:

- Die US-Inflation sollte zum Jahresende 2022 ihren Höhepunkt überschritten haben und, sofern nicht erneute Preisschocks eintreten, 2023 im Trend weiter sinken;

- angesichts dessen wäre ein baldiges Ende der US-Leitzinserhöhungen absehbar, nach 2-3 weiteren Zinsschritten (50-75 Basispunkte) im ersten Quartal 2023;

- selbst wenn die US Notenbank - anders als vom Markt erwartet - ihre Leitzinsen im gesamten Jahresverlauf auf einem Niveau von ca. 5% halten sollte, würde der Marktfokus auf künftige US Leitzins-Senkungen gerichtet bleiben;

- dies wäre umso wahrscheinlicher, wenn die US Wirtschaft 2023 eine Schwächephase durchlaufen, eine Korrektur der Aktien- und Immobilienmärkte einsetzen und die Arbeitslosigkeit zu steigen beginnen würde.

Die skizzierten Rahmenbedingungen sprechen u. E. insgesamt für im Jahresverlauf 2023 unveränderte oder sogar leicht sinkende US Langfrist-Renditen bei einer zumindest unverändert inversen US Treasury-Renditestruktur. Sofern die Zinsstrukturkurve für Munis diesen Vorgaben folgt, ist für diese Assetklasse damit u.a. wegen ihrer extrem langen Duration eine relativ günstige Ertragsentwicklung vorgezeichnet.

Wenngleich der Inflationsschub 2021/22 die Kostensituation vieler US-Kommunalunternehmen belastet, stehen dem aber auf der Einnahmeseite entsprechende Zuwächse bei Gebühren und Abgaben entgegen, sodass sich die Verschuldungslage bzw. Bonitätseinschätzung für den Sektor insgesamt nicht verschlechtert haben sollte. Dies spricht für die „Resilienz“ der Muni-Spreads im Falle einer zyklischen Ausweitung der Spreads von US Unternehmensanleihen.

Einen weiteren, längerfristigen (1-3 Jahres-Sicht) Positivfaktor stellt die absehbare Zunahme des Investoreninteresses an dieser Assetklasse dar. Hintergrund hierfür ist der „Financial Data Transparency Act of 2022“, der am 23.12.2022 vom US Kongress verabschiedet wurde. Dieses Gesetz schafft einen neuen elektronischen Berichtsstandard für kommunale Emittenten/Schuldner. Es wird nach Auffassung von Marktbeobachtern* die Transparenz in diesem sehr granularen und heterogenen Markt deutlich verbessern, die Markteffizienz (Preisfindung, Liquidität) erhöhen, den Marktzugang neuer Investorengruppen fördern und der Assetklasse einen zusätzlichen Nachfrageschub verleihen.

Angesichts unserer konstruktiven Einschätzung der „Steuerpflichtigen US Kommunalobligationen“ möchten wir Ihnen mit der beigefügten Publikation des spezialisierten Asset Managers MacKay Shields Municipal Managers einen Überblick über die Assetklasse, ihre Charakteristika, Marktchancen und -risiken geben.

*Vgl. Morgan Stanley „Municipal Strategy & Public Policy | North America” vom 08.12.2022: “The act mandates standardized, machine-readable financial disclosures for most issuers in the $4T muni market. (…) We think the act will let muni investors' credit screening abilities catch up to the corporate market. In particular, we expect: 1. Accelerated adoption of rules-based credit analysis; 2. Lower costs and greater economies of scale for separately managed accounts; and 3. Improved market liquidity for small issuers.”

Hinweis

Dieses Dokument ist kein vertraglich bindendes Dokument, sondern wurde von der Gothaer Asset Management AG ausschließlich zu allgemeinen Informationszwecken erstellt. Die enthaltenen Informationen sind allgemein und unverbindlich und stellen keine Handlungsempfehlung oder Finanzanalyse dar. Die Angaben ersetzen weder die individuelle Anlageberatung durch eine Bank/einen Vertriebspartner noch den fachkundigen steuerlichen oder rechtlichen Rat. In dieser Publikation enthaltene Meinungen, Prognosen, Angaben und Analysen geben die aktuellen Einschätzungen und Erwartungen der Gothaer Asset Management AG hinsichtlich der Markt- und Branchenentwicklung wieder, die ohne vorherige Ankündigung geändert werden können. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Richtigkeit und Vollständigkeit der in dieser Publikation enthaltenen Informationen. Stand aller Informationen, Darstellungen und Erläuterungen ist der 30.12.2022 soweit nicht anders angegeben.Eine Zusammenfassung der Anlegerrechte in deutscher Sprache ist auf www.goam.de/beschwerdemanagement zu finden.

Herausgegeben von Gothaer Asset Management AG, Arnoldiplatz 1, 50969 Köln, Germany, HRB 55099

28.09.2022

Wann wird der Inflationsgipfel erreicht?

Von: Teammitglieder Liquid Assets

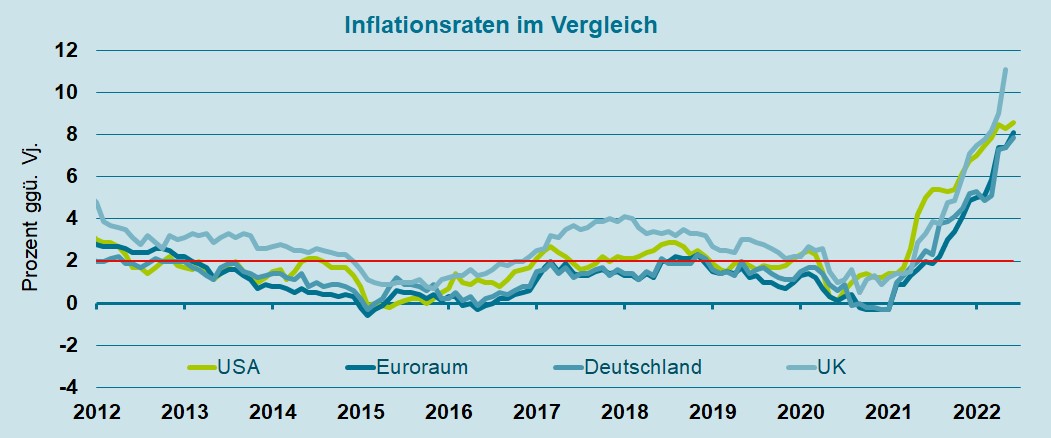

Seit die Inflationsraten in den USA und Europa im Frühjahr 2021 die Schwelle von zwei Prozent überschritten haben, verfolgen Marktteilnehmer, Ökonomen und Zentralbanken die monatlichen Berichte von der Preisfront mit wachsender Nervosität. Im Laufe des zweiten Halbjahres wurde immer offensichtlicher, dass die ursprüngliche Einschätzung des Inflationsschubs als “transitorisch“ falsch war. Denn wäre dieser allein durch Basiseffekte im Zusammenhang mit der weltweiten COVID-Rezession 2020 getrieben gewesen, hätte er spätestens im Juli (USA) bzw. September (Deutschland, Euroraum) 2021 enden und die monatlichen Inflationsraten von den seinerzeit erreichten Niveaus um 5% allmählich sinken müssen.

Abbildung 1: Inflationsraten im Vergleich (Quelle: Eigene Darstellung, Bloomberg, Juni 2022)

Ebenso verfehlt wie die Diagnose war die hierauf basierte Entscheidung der Geldpolitik, durch den vermeintlichen „Inflationsbuckel“ hindurchzusehen und auf Gegenmaßnahmen zu verzichten. Ende 2021 zogen die Bank of England und die US Federal Reserve als erste Notenbanken die Konsequenz aus dieser Einsicht und schalteten in den Inflationsbekämpfungs-Modus um. Zahlreiche Notenbanken weltweit haben inzwischen ebenfalls ihren Kurs in Richtung einer strafferen Geldpolitik geändert; als eine der letzten großen Zentralbanken hat im Juni nun auch die EZB eine Leitzinswende angekündigt.

Obwohl die bisherigen Reaktionen der Notenbanken bereits zu einer deutlichen Rückbildung der marktbasierten Inflationserwartungen geführt haben, setzte sich die Beschleunigung der Inflation bis zuletzt weitgehend ungebremst fort. Getrieben wird die Preisdynamik von

- der fortdauernden Anspannung der globalen Lieferketten (u.a. wegen der von China verfolgten strikten Lockdown-Politik zur Pandemie-Bekämpfung),

- der Angebotsknappheit bei Rohstoffen, insbesondere Energie

- fehlenden Arbeitskräften, engen Arbeitsmärkten und steigenden Lohnkosten

- zusätzlichen Angebotsverknappungen bei Energie- und Agrarrohstoffen sowie Zwischenprodukten als Folge des Ukraine-Krieges bzw. der westlichen Embargo-Politik gegenüber dem Aggressor Russland.

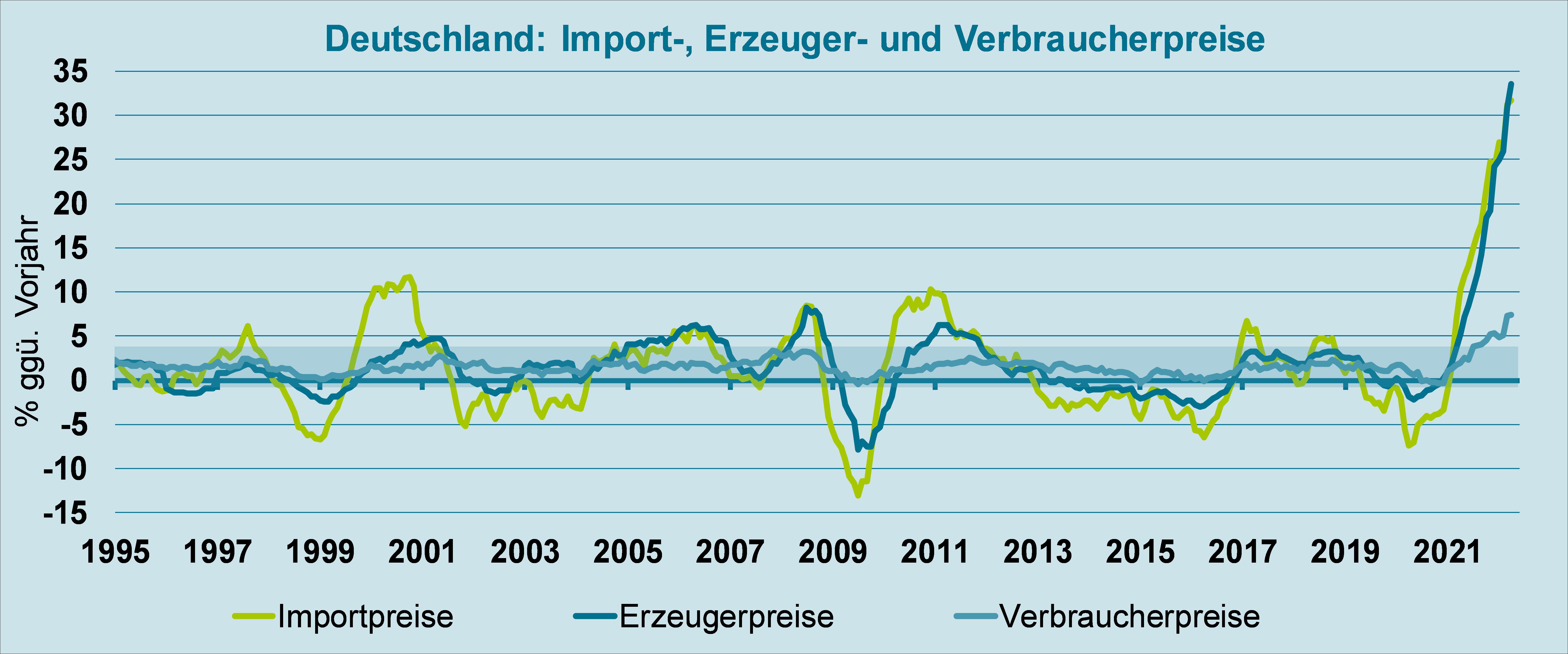

Auf den vorgelagerten Preisstufen - den Import- und Erzeugerpreisen - bleibt der Preisdruck auch am aktuellen Rand extrem hoch und zwingt Unternehmen immer stärker, ihre Kostensteigerungen auf die Endverbraucher zu überwälzen. Wie die folgende Grafik zeigt, findet diese Preisüberwälzung in Deutschland derzeit in weit stärkerem Maße statt als in früheren Inflationszyklen, so dass die Verbraucherpreis-Inflation inzwischen aus ihrer langjährigen Bandbreite von -1 bis +4% nach oben ausgebrochen ist. Dennoch: Die extreme Spreizung zwischen Erzeugerpreis- und Verbraucherpreis-Inflation impliziert, dass der Druck auf die Unternehmensgewinne höher denn je zuvor ist.

Abbildung 2: Deutschland: Import-, Erzeuger- und Verbraucherpreise (Quelle: Eigene Darstellung, Bloomberg, Juni 2022)

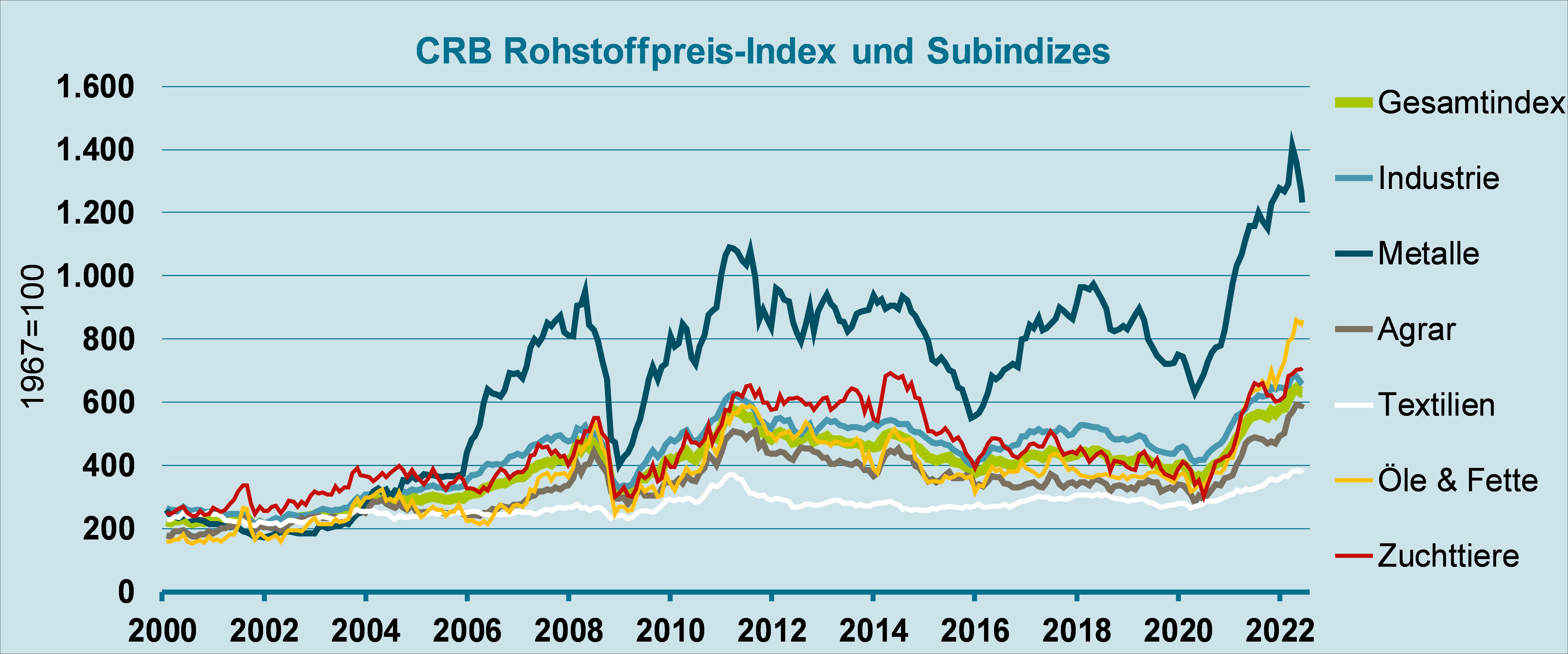

Während zu Beginn der Entwicklung vor allem die Verteuerung von Energie als Inflationstreiber wirkte, weitete sich der Teuerungsdruck im weiteren Verlauf auf vielfältige andere Waren und Dienstleistungen aus, für deren Herstellung und Transport Energie ein relevanter Kostenfaktor ist. Beispielsweise verteuerte sich beispielsweise die Produktion von Kunstdünger (bei der Erdgas ein wichtiger Produktionsfaktor ist) so stark, dass Dünger-Hersteller die Fertigung zeitweise mangels Rentabilität einstellten. Die resultierende Angebotsverknappung wiederum wirkte in der Landwirtschaft sowohl kostensteigernd als auch ertragsmindernd, wodurch im nächsten Schritt auch Lebensmittelpreise unter Aufwärtsdruck gerieten. Ein zweites Beispiel sind die extremen Preissteigerungen bei den energieintensiven Industriemetallen Stahl und Aluminium, die zu starken Kostensteigerungen u.a. in der Bauindustrie und dem Fahrzeugbau führten.

Abbildung 3: CRB Rohstoffpreis-Index und Subindizes (Quelle: Eigene Darstellung, Bloomberg, Juni 2022)

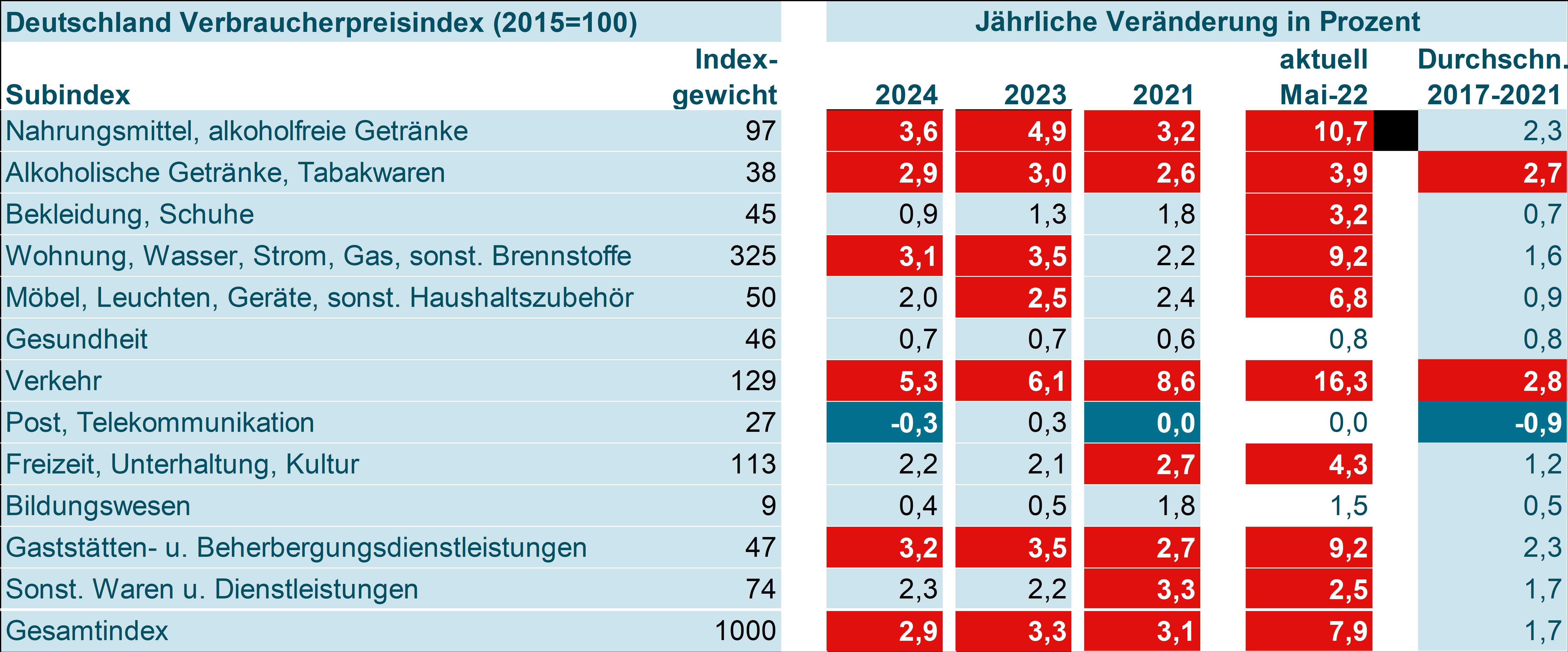

Unsere Analyse des deutschen Verbraucherpreis-Indexes zeigt, dass der Preisdruck im Vergleich zum Zeitraum 2017-2021 stark zugenommen und inzwischen die Mehrzahl der im Warenkorb enthaltenen Gütergruppen erfasst hat: Acht der zwölf Subindizes wiesen im April „überhöhte“ Teuerungsraten auf (d.h. Inflationsraten über 2,5% - in der untenstehenden Grafik rot markiert). Auffällig ist dabei, dass die höchsten Teuerungsraten in den Energiekosten-intensiven Bereichen „Verkehr“ und „Wohnung“ ausgewiesen werden - den beiden Gütergruppen mit den höchsten Gewichtsanteilen (zusammen ca. 45% des Gesamtindexes). Dies unterstreicht die zentrale Rolle der Energiepreise für die Inflationsdynamik. Ebenfalls deutlich überhöht im Vergleich der letzten fünf Jahre erscheint die Teuerungsrate in dem mit knapp 10% gewichteten Bereich „Nahrungsmittel“.

Um eine Schätzung der Inflationsentwicklung nach Warengruppen für die Jahre 2022-2024 zu erhalten, haben wir die Preistrends der letzten fünf Jahre nach vorne projiziert. Wir gelangen so zu der Erwartung eines allmählich abebbenden Teuerungsdrucks bzw. einer Halbierung der Jahresinflation im Jahr 2024 gegenüber 2022. Dabei fällt die Anzahl der Warengruppen mit Inflationsraten über 2,5% von sieben auf fünf. Damit wäre der Preisdruck allerdings immer noch deutlich breiter gelagert als im Zeitraum 2017-2021, als nur zwei der zwölf Subindizes eine Jahresteuerung über 2,5% auswiesen.

Abbildung 4: Deutschland Vebraucherpreisindex (Quelle: Eigene Darstellung, Bloomberg, Juni 2022)

Das Ergebnis unserer Analyse wird dabei maßgeblich von dem gewählten Prognoseansatz bestimmt. Da wir für die Prognose der Inflation den drei Jahren 2022-2024 die Preistrends der jeweils vorhergehenden fünf Jahre heranziehen, wird die Prognose 2022 noch von den vier „Niedriginflations“-Jahren 2017-2020 geprägt. Dagegen fallen bei der Prognose für 2024 die Preistrends der „Hochinflations“-Jahre 2021-2023 stärker ins Gewicht.

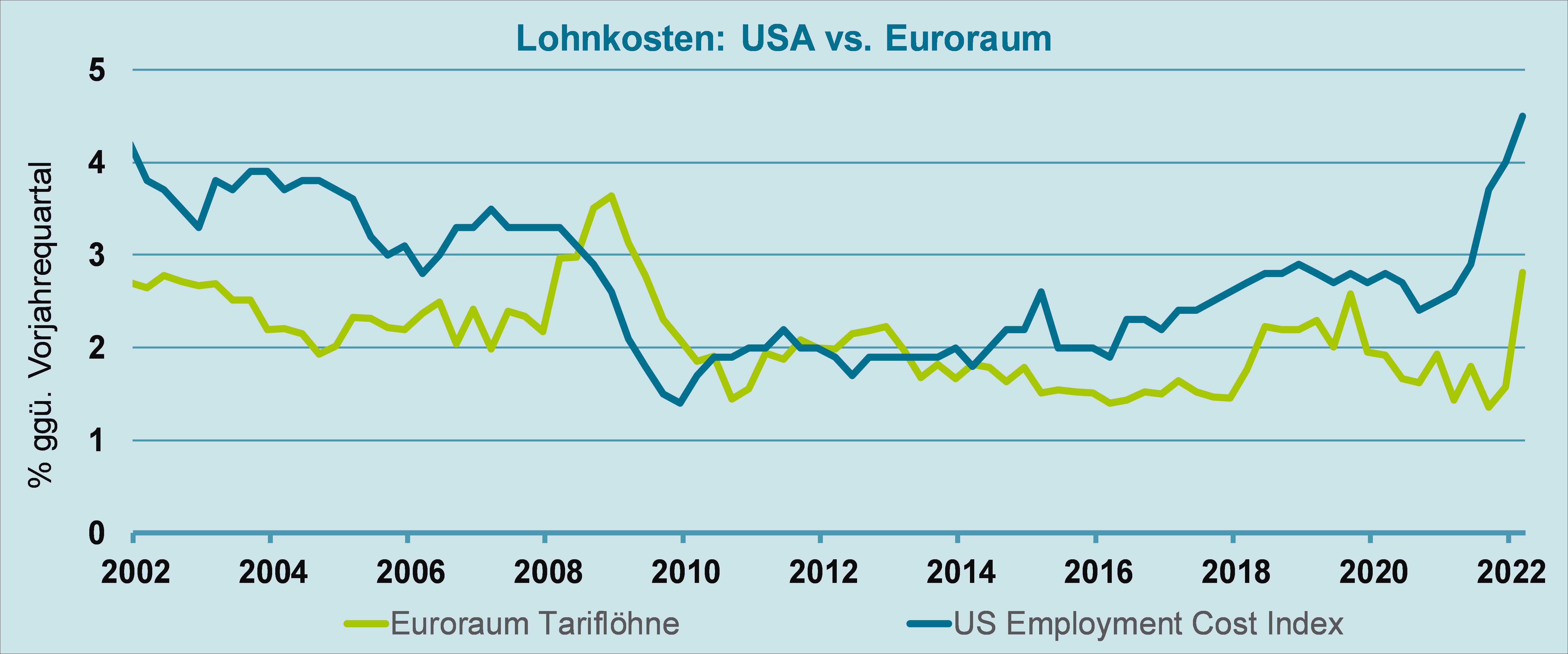

Ein wichtiger Einflussfaktor für die längerfristige Inflationsdynamik ist die Lohnentwicklung. Sie könnte im ungünstigsten Falle in einer Lohn-Preis-Spirale münden, in der sich die Lohnzuwächse dauerhaft vom Wachstum der Arbeitsproduktivität abkoppeln und die resultierenden Kostensteigerungen von Unternehmen auf die Absatzpreise überwälzt werden. Dies wäre für die Notenbanken das „die Lohnkostensteigerungen worst case“-Szenario, da sie dann einen so restriktiven Kurs einschlagen müssten, dass die Wirtschaft in eine Rezession fiele. Die damit verbundenen hohen wirtschaftlichen und sozialen Kosten gilt es möglichst zu vermeiden. Erforderlich ist hierfür allerdings frühzeitiges und entschlossenes Handeln der Geldpolitik, das eine Entankerung der Inflationserwartungen verhindert.

Abbildung 5: Lohnkosten: USA vs. Euroraum (Quelle: Eigene Darstellung, Bloomberg, Juni 2022)

Vergleicht man in Abbildung 5 die Lohndynamik in den USA und im Euroraum, so erkennt man, dass die Gefahr einer Lohn-Preis-Spirale in den USA mit einem Lohnwachstum von ca. 4,5% im ersten Quartal 2022 etwas höher ist als im Euroraum, wo die durchschnittlichen Tariflöhne zuletzt um 2,8% gestiegen sind. Aber auch hier ist eine deutliche Beschleunigung des Lohnwachstums gegenüber dem Vorquartal erkennbar, die sich - angesichts der Signale von laufenden und bevorstehenden Tarifverhandlungen - in den kommenden Quartalen fortsetzen dürfte. Gerade weil die Geldpolitik durch ihre Fehleinschätzung der Inflation als „transitorisch“ ins Hintertreffen geraten war, muss sie nun umso schneller agieren, um wieder „vor die Kurve“ zu kommen – mit „großen“ Zinsschritten um 50 oder sogar 75 Basispunkte, wie aktuell für die Fed erwartet.

Ein beschleunigter Lohnanstieg in einer Größenordnung von 3,5-4,5% ist für 2022 absehbar, ebenso wie eine daraus resultierende Lohnkosten-Überwälzung, die den Inflationsgipfel im Euroraum in Richtung Jahresende verlagern dürfte. Die Lohnsteigerungen im kommenden Jahr dürften etwas niedriger als 2022 ausfallen. Sofern keine neuen Inflationsimpulse von anderer Seite eintreten, könnte daher die Lohnentwicklung den grundsätzlich erwartbaren Rückgang der Inflationsraten zwar bremsen, würde ihn aber nicht umkehren.

Wie sind die langfristigen Perspektiven für die Inflation? - Die meisten der derzeitigen Inflations-Treiber - siehe unsere Aufzählung oben - sind weder strukturell noch system-immanent. Insofern erscheint grundsätzlich die Erwartung berechtigt, dass die aktuellen Preissignale im Zeitablauf

- erstens zu Anpassungsprozessen von Angebot und Nachfrage an den Rohstoff-, Arbeits- und Gütermärkten, hin zu einem neuen Marktgleichgewicht führen werden, sowie

- zweitens Produkt- und Prozessinnovationen mit dem Ziel eines sparsameren Einsatzes der zurzeit knappen und teuren Ressourcen auslösen werden.

Die entscheidende Frage ist also nicht ob, sondern wann die Teuerung wieder ihren mittelfristigen Zielwert von zwei Prozent erreichen wird.

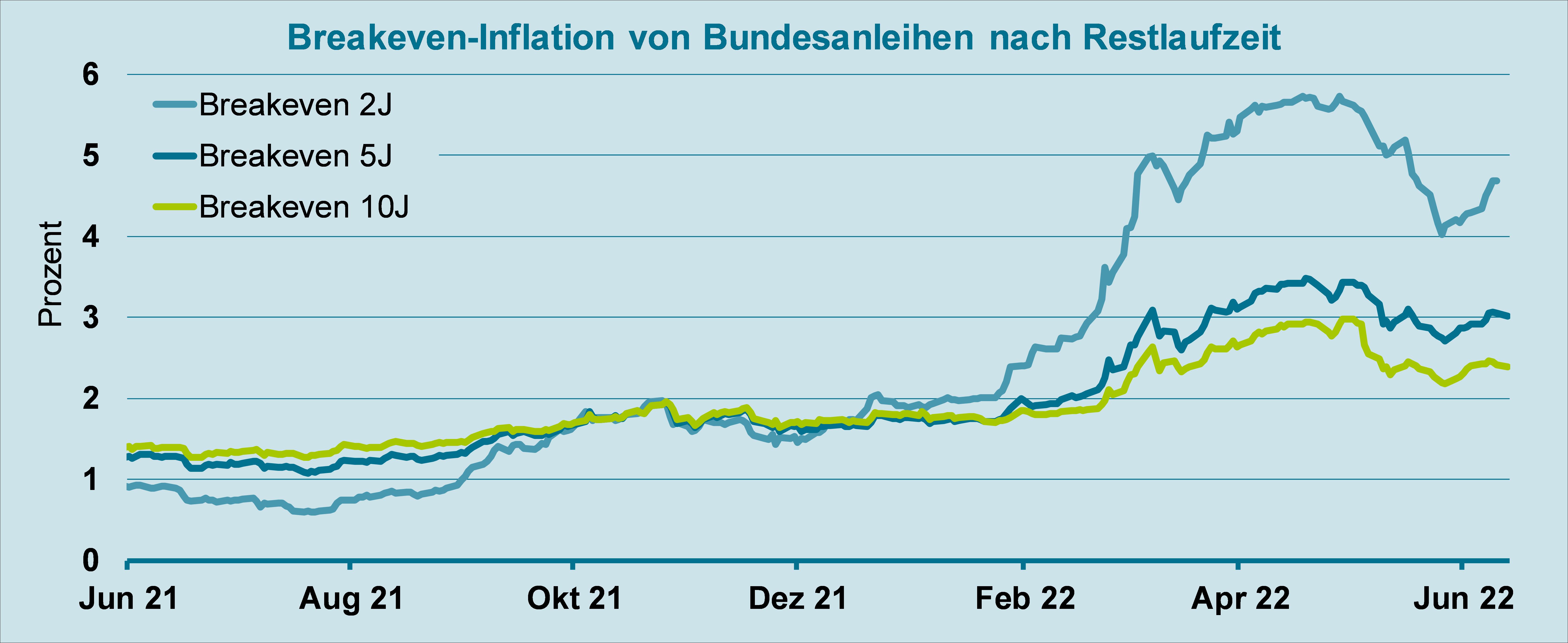

Einen Hinweis hierfür liefern die Kapitalmärkte mit ihrer Bepreisung inflationsbesicherter Anleihen. Die sogenannte „Breakeven“-Inflation, berechnet als Differenz zwischen der Rendite einer konventionellen Festzins-Anleihe und der Rendite einer inflationsbesicherten Anleihen mit sonst gleichen Ausstattungsmerkmalen, lässt sich als durchschnittliche Inflationserwartung der Marktteilnehmer über die Laufzeit der betrachteten Anleihen interpretieren. Vergleicht man die Breakeven-Inflation für Anleihen mit unterschiedlich langen Laufzeiten, kann man daraus ein Verlaufsprofil für die erwartete Inflation ableiten. Wie Abbildung 6 zeigt, erwarten die Marktteilnehmer zurzeit auf Sicht der nächsten zwei Jahre etwa 4,7% Inflation, auf Sicht von fünf Jahren 3% und auf Sicht von zehn Jahren ca. 2,4% Inflation.*

* Datenquelle: Bloomberg. Die generischen Breakeven-Inflationsraten entsprechen nicht exakt der von Bloomberg genannten Laufzeit. Die aktuell ausstehenden (und von Bloomberg zur Berechnung verwendeten) inflationsgesicherten Bundesanleihen haben Restlaufzeiten von 0,8 Jahren, 3,8 Jahren bzw. 10,8 Jahren.

Abbildung 6: Breakeven-Inflation von Bundesanleihen nach Restlaufzeit (Quelle: Eigene Darstellung, Bloomberg, Juni 2022)

Der Blick nach vorne

Der erneute Anstieg der Inflation in den USA und Euroraum im Mai hat gezeigt, dass die genannten Inflationstreiber weiterhin wirksam sind und der Inflationsgipfel daher wohl immer noch vor uns liegt. Die erkennbare Bremsung der Wirtschaft, v.a. des privaten Konsums durch die eingetretenen Kaufkraft-Verluste, spricht zwar dafür, dass der Höhepunkt der Teuerungswelle bald überschritten werden könnte. Andererseits steht dem Euroraum aber eine Beschleunigung des Lohnanstieges erst noch bevor; dies dürfe den Inflationsanstieg nochmals verstärken und verlängern.

Die von Fed und EZB avisierte Straffung der Geldpolitik wird wegen der zunehmenden Konjunkturgefahren immer mehr zu einer Gratwanderung. Wir trauen der US Notenbank zu, ihren Leitzins zumindest eine Zeitlang auf ein restriktives Niveau (Fed Funds: 3,25-3,75 %) zu erhöhen und notfalls eine Rezession zu tolerieren, um der Inflation das Rückgrat zu brechen. Dagegen hegen wir eine gewisse Skepsis, ob die EZB den Kampf gegen die Inflation mit der gleichen Entschlossenheit führen wird wie in den letzten Jahren gegen die Deflation. Ihre Leitzinserhöhungen dürften lediglich auf ein „neutrales“ Zinsniveau (Einlagensatz: 1,25-1,5 %) führen.

Eine Rückkehr der Hochinflations-Ära der Siebziger Jahre ist unseres Erachtens unwahrscheinlich angesichts der deutlich veränderten wirtschaftlichen Rahmenbedingungen (u.a. weltweit integrierte Finanz- und Gütermärkte, verringerte gewerkschaftliche Verhandlungsmacht, Aufgabe der Lohnindexierung). Wenngleich die Langfrist-Trends Deglobalisierung, Dekarbonisierung und demografischer Wandel per Saldo eine Rückkehr zu der Niedriginflation der letzten 20 Jahre verhindern dürften, wird als ein inflationsdämpfendes Gegengewicht die Digitalisierung wirksam bleiben.

Hinweis

Dieses Dokument ist kein vertraglich bindendes Dokument, sondern wurde von der Gothaer Asset Management AG ausschließlich zu allgemeinen Informationszwecken erstellt. Die enthaltenen Informationen sind allgemein und unverbindlich und stellen keine Handlungsempfehlung oder Finanzanalyse dar. Die Angaben ersetzen weder die individuelle Anlageberatung durch eine Bank/einen Vertriebspartner noch den fachkundigen steuerlichen oder rechtlichen Rat. In dieser Publikation enthaltene Meinungen, Prognosen, Angaben und Analysen geben die aktuellen Einschätzungen und Erwartungen der Gothaer Asset Management AG hinsichtlich der Markt- und Branchenentwicklung wieder, die ohne vorherige Ankündigung geändert werden können. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Richtigkeit und Vollständigkeit der in dieser Publikation enthaltenen Informationen. Stand aller Informationen, Darstellungen und Erläuterungen ist der 28.09.2022 soweit nicht anders angegeben.Eine Zusammenfassung der Anlegerrechte in deutscher Sprache ist auf www.goam.de/beschwerdemanagement zu finden.

Herausgegeben von Gothaer Asset Management AG, Arnoldiplatz 1, 50969 Köln, Germany, HRB 55099

Makroökonomischer Ausblick

März 2024

Wann und Wie der US Zinswende: die "one billion dollar"-Frage für 2024

Von: Marius Gero Daheim

Das Ratespiel um Timing und/oder Ausmaß künftiger US-Leitzinssenkungen hat sich im März weiter fortgesetzt. Die seit Jahresbeginn veröffentlichten US Inflationsindikatoren schüren Zweifel, ob die „letzte Meile“ zum Inflationsziel im gleichen Tempo wie 2023 zurückgelegt werden kann. Vor allem im Dienstleistungssektor bleibt der Preisdruck angesichts stark gestiegener Lohnkosten erhöht und hält die Kerninflation deutlich über dem Fed-Zielwert von 2%. Gleichzeitig ist die US Wirtschaft auch acht Monate nach der letzten Leitzinserhöhung in robuster Verfassung. Der Arbeitsmarkt zeigt kaum Anzeichen einer zyklischen Abschwächung. Zusätzlich kompliziert wird der geldpolitische Ausblick durch die US Präsidentschaftswahl, in deren Vorfeld die Fed üblicherweise wichtige geldpolitische Weichenstellungen zu vermeiden versucht. Angesichts all dessen hat die Bandbreite der Meinungen der innerhalb der Fed spürbar zugenommen. Während das FOMC noch bei der März-Sitzung erneut drei Leitzinssenkungen für 2024 in Aussicht stellte, haben inzwischen immerhin zwei Fed-Vertreter die Gefahr einer dauerhaft erhöhten Teuerung betont und damit die Möglichkeit unveränderter Leitzinssenkungen in 2024 zur Diskussion gestellt. Sofern sich aber die vom Konsens erwartete deutliche Konjunkturverlangsamung in den kommenden Monaten einstellt, dürfte der geldpolitische Fokus rasch vom Preisstabilitäts- zum Beschäftigungsziel umschwenken. Ein „großer“ Zinsschritt im Juli würde ausreichend zeitlichen Abstand zur US Wahl halten und dennoch ein starkes geldpolitisches Signal senden.

Während die globalen Zinsmärkte also vorerst weiter auf den entscheidenden US-Impuls warten müssen, hat sich im Euroraum angesichts vielfacher Bestätigungen von EZB-Vertreterinnen und -vertretern die Erwartung einer ersten 25 Bp- Leitzinssenkung im Juni verfestigt. Auch hier steht die Zinswende jedoch unter dem Vorbehalt abnehmenden Lohndrucks - wobei letzterer durch die jüngsten deutschen Tarifabschlüsse eher zugenommen haben dürfte. Und wie in den USA liegt auch im Euroraum die Kerninflation noch knapp einen Prozentpunkt über dem Zielwert. Zudem sind zuletzt auch die aus den geopolitischen Konflikten resultierenden Inflationsgefahren wieder gestiegen. Positiv zu vermerken sind andererseits die moderaten Stimmungsverbesserungen sowohl im Euroraum als auch beim wichtigen europäischen Handelspartner China. Ein etwas günstigerer Konjunkturverlauf würde der EZB etwas mehr zeitlichen Spielraum geben, um eine verfrühte Zinswende und eine sich infolgedessen verfestigende Inflation zu vermeiden.

Hinweis: Diese Publikation dient ausschließlich der Information und beinhaltet keine Handlungsempfehlung. Die enthaltenen Aussagen stellen die aktuelle Ansicht der geschilderten Umstände sowie unverbindliche Analysen und Prognosen der Gothaer Asset Management AG zu gegenwärtigen und zukünftigen Marktverhältnissen dar, die ohne vorherige Ankündigung geändert werden können. Wertentwicklungen der Vergangenheit und Prognosen sind keine verlässlichen Indikatoren für zukünftige Wertentwicklungen. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der in dieser Publikation gemachten Informationen.

Februar 2024

Der Marktausblick fürs erste Halbjahr klärt sich

Von: Marius Gero Daheim

US Konjunktur und -Arbeitsmarkt zeigen weiterhin kaum Anzeichen einer Abkühlung. Statt Rezessionsängsten dominiert seit der Veröffentlichung robuster Q4 Wachstumsdaten im Januar der Konjunkturoptimismus. Die Konsenserwartung für das US BIP-Wachstum 2024 wurde im Februar auf 2,1% hochgeschraubt, von 1,5% im Januar. Gleichzeitig bleibt die US Inflation auf dem Rückzug, wenngleich sich der Disinflationsprozess verlangsamt hat. Der Konsens erwartet für 2024 unverändert eine jahresdurchschnittliche Teuerung von 2,7%. Das solcherart verbesserte Makroumfeld vermindert den geldpolitischen Handlungsdruck und ermöglicht der Fed, ihre Politik der ruhigen Hand zumindest bis Jahresmitte fortzusetzen. Der US Geldmarkt hat darauf reagiert und die zu Jahresbeginn exzessiven Zinssenkungserwartungen zurückgenommen. In Übereinstimmung mit den aktuellen Fed-Projektionen sind aktuell nur noch drei Leitzinssenkungen ab Jahresmitte eingepreist.

Auch diesseits des Atlantiks ist das Makro-Bild inzwischen klarer. Im Gegensatz zu den USA treten hier aber vor allem die wirtschaftlichen Bremseffekte der EZB-Geldpolitik immer deutlicher zutage. Trotz rückläufiger Teuerung und kräftiger Lohnsteigerungen ist die Stimmung bei Unternehmen und Verbrauchern schlecht und die Verunsicherung durch geopolitische Risiken wie auch die Polarisierung der europäischen Politik hoch. Für 2024 erwartet der Konsens im Euroraum nur 0,5% BIP-Wachstum und eine Teuerung von 2,3%. Wie die US Notenbank, signalisiert auch die EZB zurzeit eine abwartende Haltung; im EZB Rat scheint sich ein Konsens herauszubilden für eine erste Leitzinssenkung im Juni. Der Euro-Geldmarkt hofft auf bis zu vier Leitzinssenkungen im zweiten Halbjahr.

Sofern negative Inflationsüberraschungen ausbleiben, sollten sich die US- und Euro-Rentenmärkte nahe der im Februar erreichten Renditehochs stabilisieren. Unterstützend für die Zinsmärkte wirkt zum einen der hohe Anlagedruck, zum anderen die Hoffnung auf Kursgewinne im Kontext der avisierten geldpolitischen Lockerungen. Der Risikoappetit der Investoren scheint seit Oktober ungebrochen – gemessen an den hohen Aktienbewertungen und engen Spreads bei Unternehmensanleihen. Spätestens zur Jahresmitte dürfte sich das Marktsentiment aber eintrüben, wenn die die wirtschaftspolitischen Implikationen einer zweiten Trump-Präsidentschaft in den Marktfokus rücken.

Hinweis: Diese Publikation dient ausschließlich der Information und beinhaltet keine Handlungsempfehlung. Die enthaltenen Aussagen stellen die aktuelle Ansicht der geschilderten Umstände sowie unverbindliche Analysen und Prognosen der Gothaer Asset Management AG zu gegenwärtigen und zukünftigen Marktverhältnissen dar, die ohne vorherige Ankündigung geändert werden können. Wertentwicklungen der Vergangenheit und Prognosen sind keine verlässlichen Indikatoren für zukünftige Wertentwicklungen. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der in dieser Publikation gemachten Informationen.

Januar 2024

Rentenmärkte auf der Suche nach Orientierung

Ungeachtet ihrer ambitionierten Bewertungen sind die Rentenmärkte mit viel Optimismus ins neue Jahr gestartet und mussten bisher auch nur moderate Kursverluste hinnehmen. Weltweit ist eine Fortdauer der Konjunkturschwäche vorgezeichnet: im Gesamtjahr soll sich das globale Wirtschaftswachstum laut Konsens auf +2,6% verlangsamen. Dies käme nach gängigem Verständnis einer Rezession gleich. Für die US Konjunktur ist die Gefahr einer harten Landung nach wie vor nicht gebannt und für Deutschland prognostiziert der Sachverständigenrat ein mageres BIP-Wachstum von 0,7%. Dementsprechend konnten die Märkte bislang weitgehend an ihren aggressiven Leitzinssenkungserwartungen festhalten.

Jenseits der Makro-Risiken ist bei den derzeit größten geopolitischen Krisenherden – Russland/Ukraine, Israel/Gaza, China/Taiwan - keine Entschärfung in Sicht. Zusätzlich wirft die US Präsidentschaftswahl im November ihren Schatten voraus: Falls Donald Trump eine zweite Amtszeit erreicht, dürften sich die geopolitischen Kräfteverhältnisse zugunsten von Aggressoren wie Russland, China und Iran verschieben bzw. das Wirtschafts- und Gesellschaftsmodell des Westens noch stärker in die Defensive geraten. In Europa ist die politische Lage vielerorts fragil und der Populismus auf dem Vormarsch: Vorgezogene Neuwahlen sind weder in Deutschland noch Spanien auszuschließen. Sie könnten, ebenso wie die Europawahl im Juni, in einem Rechtsruck resultieren.

Mit Blick auf die Geldpolitik bleiben die Markterwartungen bezüglich des Timings und Ausmaßes diesjähriger Leitzinssenkungen korrekturbedürftig, denn die vielzitierte „letzte Meile“ auf dem Weg der Inflationseindämmung dürfte sich als besonders holprig erweisen. Dies legen die in aktuellen, aggressiv geführten Tarifkonflikte in Deutschland nahe, ebenso wie die erneuten Lieferketten-Störungen (Rotes Meer) und absehbare negative Basiseffekte bei Beendigung von Inflationsabfederungs-Maßnahmen. Erst im Frühsommer dürften sich die Erwartungen der Marktteilnehmer bezüglich der ersten geldpolitischen Lockerungen von Fed und EZB stabilisieren. Das zweite Halbjahr dürfte an den Zinsmärkten verstärkt von den genannten politischen Risiken geprägt werden, die Marktvolatilität daher weiterhin erhöht bleiben, die Bondrenditen aber moderat sinken.

Hinweis: Diese Publikation dient ausschließlich der Information und beinhaltet keine Handlungsempfehlung. Die enthaltenen Aussagen stellen die aktuelle Ansicht der geschilderten Umstände sowie unverbindliche Analysen und Prognosen der Gothaer Asset Management AG zu gegenwärtigen und zukünftigen Marktverhältnissen dar, die ohne vorherige Ankündigung geändert werden können. Wertentwicklungen der Vergangenheit und Prognosen sind keine verlässlichen Indikatoren für zukünftige Wertentwicklungen. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der in dieser Publikation gemachten Informationen.

Dezember 2023

Nach der Jahresend-Rally: Wieviel Kurspotenzial verbleibt noch für 2024?

Von: Marius Gero Daheim

Die Zinsentscheidung der US Notenbank zündete im Dezember ein Kursfeuerwerk, das die früh gestartete „Jahresend-Rally“ der Aktien- und Anleihemärkte bis zum vorletzten Handelstag verlängerte. Dabei stellte die Fed angesichts unerwartet günstiger November-Inflationsdaten in ihren neuen Projektionen drei statt der zuvor zwei Leitzins-Senkungen für 2024 in Aussicht und zeichnete einen insgesamt optimistischeren makroökonomischen Ausblick. Bestätigung erhielt dieses „Soft Landing“-Szenario durch die im Berichtsmonat veröffentlichten US Wirtschaftsdaten, die eine graduelle Abkühlung, nicht aber einen Kollaps der Konjunktur signalisierten. Im Euroraum fielen die Makrodaten weiterhin mehrheitlich schwach aus und signalisierten eine leichte BIP-Schrumpfung im Schlussquartal; die Inflation überraschte hingegen positiv. Angesichts dessen signalisierte die Europäische Zentralbank mittels geänderter Makro-Projektionen und der Entscheidung, die Reinvestition endfälliger Wertpapiere des Pandemie-Kaufprogrammes PEPP ab Juni schrittweise zurückzufahren, erstmals einen geldpolitischen Kurswechsel im Jahresverlauf 2024.

Nach den Kurssprüngen der letzten zwei Monate erscheinen die Kapitalmärkte zu Jahresende sehr hoch bewertet. Die Investoren haben, für die USA wie auch den Euroraum, ein extrem optimistisches Szenario zum Basisszenario für 2024 gemacht. Ihre Erwartung von bis zu sechs Leitzinssenkungen im Jahresverlauf, im Kontext einer moderat positiven Konjunkturentwicklung und bei voraussichtlich nur graduell sinkender Inflation ist u.E. unrealistisch. Sollte, ungeachtet der restriktiven Geldpolitik, das optimistische Konjunkturbild weiterhin Bestätigung erhalten (v.a. durch robuste Arbeitsmarktdaten), gäbe es für die Geldpolitik keine Veranlassung zu solch kräftigen Leitzins-Senkungen. Diese sind u. E. nur im Fall einer „harten Landung“, also einer tiefen Rezession mit entsprechend stärker fallenden Teuerungsraten, vorstellbar. Für die kommenden Wochen erwarten wir hingegen eine Dämpfung der Zinssenkungsfantasie und eine entsprechende Abwärtskorrektur der Renten- und Aktienmärkte. Hierdurch würde eine günstigere Ausgangsbasis für eine erneut positive Marktentwicklung ab Jahresmitte, im Umfeld der ersten Leitzins-Senkung, geschaffen.

Hinweis: Diese Publikation dient ausschließlich der Information und beinhaltet keine Handlungsempfehlung. Die enthaltenen Aussagen stellen die aktuelle Ansicht der geschilderten Umstände sowie unverbindliche Analysen und Prognosen der Gothaer Asset Management AG zu gegenwärtigen und zukünftigen Marktverhältnissen dar, die ohne vorherige Ankündigung geändert werden können. Wertentwicklungen der Vergangenheit und Prognosen sind keine verlässlichen Indikatoren für zukünftige Wertentwicklungen. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der in dieser Publikation gemachten Informationen.

November 2023

Jahresend-Rally in Bonds und Aktien trotz ungewissem Ausblick für 2024

Von: Marius Gero Daheim

US Staatsanleihen verzeichneten im November mit +3,6% (iBoxx USD Basis) ihren besten Monat seit August 2019. US Aktien (S&P 500) legten im November sogar um 8,9% zu. Diese Vorgaben beflügelten auch im Euroraum die Performance - sowohl am Rentenmarkt (iBoxx EZ Sov: +3,0%) als auch am Aktienmarkt (EURO STOXX 50: +7,9%). Die fundamentalen Treiber dieser vorgezogenen Jahresend-Rally waren fundamentaler Natur: Schon zu Monatsbeginn sorgten die Verlängerung der Fed-Zinspause und der schwache US Arbeitsmarktbericht für gute Stimmung. Weitere Impulse lieferten die positiven Inflationsüberraschungen zu Monatsmitte (USA) bzw. Monatsende (Euroraum) sowie die im Monatsverlauf zunehmend moderateren Kommentare von Fed und EZB. In ihrem Zusammenwirken bekräftigten diese beiden Faktoren die Markteinschätzung, dass der Leitzins-Gipfel erreicht ist. Zudem fielen Wirtschaftsdaten in den USA zunehmend schwächer, im Euroraum anhaltend schwach aus, was wiederum Spekulationen auf frühe Leitzinssenkungen beflügelte.

Abzuwarten bleibt, ob die Märkte die aktuellen Jahreshochs auch im Dezember werden halten können. Mindestens bei der EZB-Sitzung 13./14. Dezember wird es noch einmal spannend, da dann eventuell das Ende der Wiederanlage endfälliger Wertpapiere aus dem PEPP-Kaufprogramm auf März (bisher: Dez 2024) vorgezogen wird. Die Wachstumsaussichten für 2024 (Bloomberg Konsensprognosen) sind derzeit nicht so trübe, dass die vom Markt zurzeit eingepreisten Leitzinssenkungen ab April (EZB) bzw. Mai (Fed) zwingend erscheinen: Für die USA wird eine „weiche Landung“ im zweiten Halbjahr erwartet, für den Euroraum eine Fortsetzung der Stagnation in Q1 und danach eine zögerliche Konjunkturbelebung. Die Inflation dagegen dürfte 2024 auf einen flacheren und holprigeren Pfad in Richtung Zielwert einschwenken, die Geldpolitik daher wachsam bleiben und keine zinspolitischen Vorschusslorbeeren verteilen. Die aktuell ambitionierten Bewertungen von Renten- und Aktienmärkten könnten daher bald erneut auf den Prüfstand gestellt werden.

Hinweis: Diese Publikation dient ausschließlich der Information und beinhaltet keine Handlungsempfehlung. Die enthaltenen Aussagen stellen die aktuelle Ansicht der geschilderten Umstände sowie unverbindliche Analysen und Prognosen der Gothaer Asset Management AG zu gegenwärtigen und zukünftigen Marktverhältnissen dar, die ohne vorherige Ankündigung geändert werden können. Wertentwicklungen der Vergangenheit und Prognosen sind keine verlässlichen Indikatoren für zukünftige Wertentwicklungen. Trotz sorgfältiger Auswahl der Quellen und Prüfung der Inhalte übernimmt die Gothaer Asset Management AG keine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der in dieser Publikation gemachten Informationen.

Unsere Experten

Marius Gero Daheim

Chief Economist bei der Gothaer Asset Management AG.

Carmen Daub

Dr. Klaus Michael Menz

Die Artikel auf dieser Seite stammen von Teammitgliedern aus dem Bereich Liquid Assets unter der Leitung von Carmen Daub und Dr. Klaus Michael Menz.

Neuigkeiten zu unserem Portfolio

Was uns aktuell bewegt

Bleiben Sie auf dem aktuellsten Stand was unsere Investments betrifft. Hier finden Sie Berichte über unsere Tätigkeiten in verschiedenen Assetklassen, die nicht in Verbindung mit unseren Produkten aus der Kategorie Für Anleger stehen.